Банки, не работающие с Бюро кредитных историй. Кредиты с просрочками онлайн банки не проверяющие ки

Банки не проверяющие кредитную историю: список 2018

Если вам необходимы денежные средства, а ваш прошлый багаж отягощен трудностями с погашением кредитных платежей и, соответственно, негативной записью в БКИ, обратите внимание на банки, не проверяющие кредитную историю.

Какие банки не проверяют кредитную историю

Существует ряд банков, для которых кредитная история потенциальных клиентов не играет большой роли. Это могут быть как достаточно молодые организации, стремящиеся расширить клиентскую базу, так и давно зарекомендовавшие себя крупные учреждения, принимающие во внимание кредитные отчеты только за последние 12 месяцев.

Список банков, которые с большой вероятностью выдадут заем клиенту, имеющему отрицательный рейтинг:

- ОТП-банк – относительно молодое учреждение, находящееся на этапе формирования собственной клиентской базы, возможные риски невыплат компенсирует довольно высокими процентами, отличается простотой и скоростью оформления договора.

- Банк Ренессанс Кредит – известная организация, успешно кредитующая практически все категории граждан, отличается быстротой принятия решения, разнообразием кредитных предложений и процентных ставок.

- Банк Русский Стандарт – на протяжении нескольких лет практикует политику привлечения клиентов, предоставляет наличные средства и кредитные карты, в том числе клиентам с отрицательным рейтингом.

- Ситибанк – выдает средства заемщикам с любой историей кредитования, страхуя возможные риски любым подтверждением доходов заявителя и достаточно высокими ставками по процентам.

- Совкомбанк – кредитует все категории граждан в короткие сроки с минимальным пакетом документов.

- Банк Хоум Кредит – предоставляет возможность получить кредитные средства заемщикам с любым рейтингом, оперируя различными процентными ставками.

- Банк Тинькофф Кредитные Системы – в зависимости от кредитной истории клиента предлагает размер процента за пользование средствами, при этом процедура оформления полностью автоматизирована, а решение принимается в течение нескольких минут.

- Бинбанк – высокая скорость рассмотрения онлайн заявки без обращения в БКИ.

Кроме того, существуют кредитные предложения банков, предназначенные для любых клиентов, не зависимо от их кредитной истории. Клиенты могут получить быструю денежную помощь при оформлении кредита под залог имущества (автомобиль, недвижимость, ценные бумаги) или товарного кредита. В этих случаях вероятность неисполнения обязательств заемщиком обеспечена предметом залога.

Кроме того, существуют кредитные предложения банков, предназначенные для любых клиентов, не зависимо от их кредитной истории. Клиенты могут получить быструю денежную помощь при оформлении кредита под залог имущества (автомобиль, недвижимость, ценные бумаги) или товарного кредита. В этих случаях вероятность неисполнения обязательств заемщиком обеспечена предметом залога.

Как еще можно получить кредит без проверки КИ

Если вам необходимо получить денежный заем без проверки кредитной истории, для вас предусмотрено еще несколько возможностей:

- Воспользуйтесь специальным предложением обслуживающего вас банка при наличии зарплатного или обычного счета в учреждении.

- Рассмотрите специализированные кредитные программы банков – услуга, рассчитанная на моментальное предоставление средств под высокие проценты и исключительно в наличных.

- Обратитесь в микрофинансовые организации, отличающиеся высокой вероятностью одобрения заявки и скоростью получения займов. Вы можете получить деньги в день заполнения заявки, даже не выходя из дома, за счет онлайн оформления и дистанционного перечисления на различные платежные системы.

Наиболее известные МФО:

- ЗАЙМЕР;

- Moneyman;

- LAIM;

- Екапуста;

- Езаем;

- PLATIZA;

- СМС-финанс.

Выбирая кредитование без запроса в БКИ, необходимо учитывать, что возможность быстро получить заемные средства в этом случае сопровождается более высокими процентными ставками и относительно небольшими денежными суммами.

Банковский взгляд на кредитную историю

Большинство банковских организаций анализируют кредитную историю заявителя до принятия решения о предоставлении заемных средств. БКИ хранят в кредитных историях всю информацию о закрытых и действующих финансовых обязательствах заемщика на протяжении 15 лет, предоставляя данные любому кредитору, заключившему с ними договор. Таким образом, банки получают возможность составить полную информационную картину о потенциальном клиенте и оценить его платежеспособность.

Большинство банковских организаций анализируют кредитную историю заявителя до принятия решения о предоставлении заемных средств. БКИ хранят в кредитных историях всю информацию о закрытых и действующих финансовых обязательствах заемщика на протяжении 15 лет, предоставляя данные любому кредитору, заключившему с ними договор. Таким образом, банки получают возможность составить полную информационную картину о потенциальном клиенте и оценить его платежеспособность.

Кредитная история заемщика может быть:

- нулевой, если гражданин впервые планирует оформить займ;

- положительной при своевременном исполнении обязательств заемщиком;

- отрицательной при наличии у клиента просрочек, штрафов и т. д.

Высокая конкуренция в банковской сфере заставляет учреждения повышать лояльность к заемщикам путем снижения требований. Многие банки разрабатывают специальные программы кредитования, содержащие различные условия к разным категориям заемщиков, основываясь на данных их кредитных историй. Это повышает вероятность предоставления заемных средств заявителю даже с отрицательным рейтингом. Однако, страхуя свои риски, банк предложит такому клиенту высокую процентную ставку и относительно небольшую сумму кредита.

Сегодня нередки ситуации, когда неустойчивое в прошлом финансовое положение мешает получить банковский кредит. Решением может стать обращение в организации, не проверяющие кредитную историю. В связи с возрастающим количеством конкурирующих банковских структур такая возможность стала реальностью. Остается только сравнить предложения банков и выбрать наиболее оптимальный вариант. Своевременное погашение полученного обязательства позволит рассчитывать на улучшение рейтинга заемщика и получение более выгодных предложений в дальнейшем.

ru-act.com

Какие банки не работают с Бюро кредитных историй?

Вопрос, какие банки не работают с Бюро кредитных историй, преимущественно интересует тех, кто когда-либо имел проблемы с финансовыми организациями. Ведь сведения о выплатах надежно фиксируются в кредитной истории, которая заводится при первом же обращении за займом.

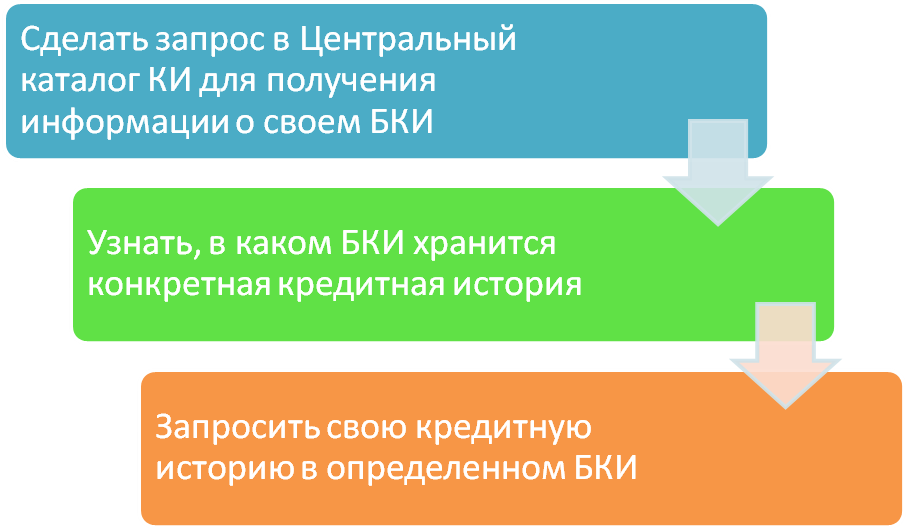

Что такое БКИ

Специализированные БКИ, которые находятся под надзором ЦБ, хранят и обновляют все данные по расчетам с задолженностями перед кредитно-финансовыми организациями. Иными словами, в таких Бюро хранится информация обо всех займах, которые вы когда-либо оформляли, о договорах поручительства, а также данные о тех заявках, которые были разосланы, но получили отказ.

Когда вы оформляете заявку на кредит, карту или займ, вас обязательно проверяют, эта процедура называется скоринг. В процессе принятия решения о выдаче ссуды, абсолютно все банки обращаются в БКИ для того, чтобы получить подробные сведения о потенциальном заемщике.

На основе полученных данных, кредитор составляет портрет будущего клиента, оценивает его платежеспособность, после чего имеет возможность реально оценить, как будет происходить процесс возврата долга. При рассмотрении кредитного досье банк, в первую очередь, интересует качество исполнения обязательств.

Согласно нынешнему законодательству, абсолютно каждый банк обязан работать хотя бы с одним из Бюро, и предоставлять туда информацию о своих заемщиках. Отметим, что подобное сотрудничество — услуга платная, поэтому кредиторы сами решают, с кем они хотят работать, а именно — присылать данные и также запрашивать их.

Что содержится в досье?

Полный отчет о заемщике содержит информацию о том, как он ранее рассчитывался с кредиторами, допускал ли просрочки, имеет ли непогашенные кредиты на данный момент. Если имеется положительный финансовый опыт, то при новом обращении можно рассчитывать на одобрение. В обратном случае процесс получения ссуды будет очень сложным.

Соответственно, абсолютно все банковские организации работают с БКИ. Однако, тут есть один важный момент: в нашей стране их несколько десятков, и каждый банк сам решает, с какими именно Бюро он работает, куда отсылает данные о своих должниках, и куда присылает запросы при получении новой заявки.

Иными словами может случиться так, что банк, где вы имели просрочку, работал только с одним Бюро, и информация о вас есть только там. И если найти компанию, которая работает с другим, то данные о долгах могут и не получить.

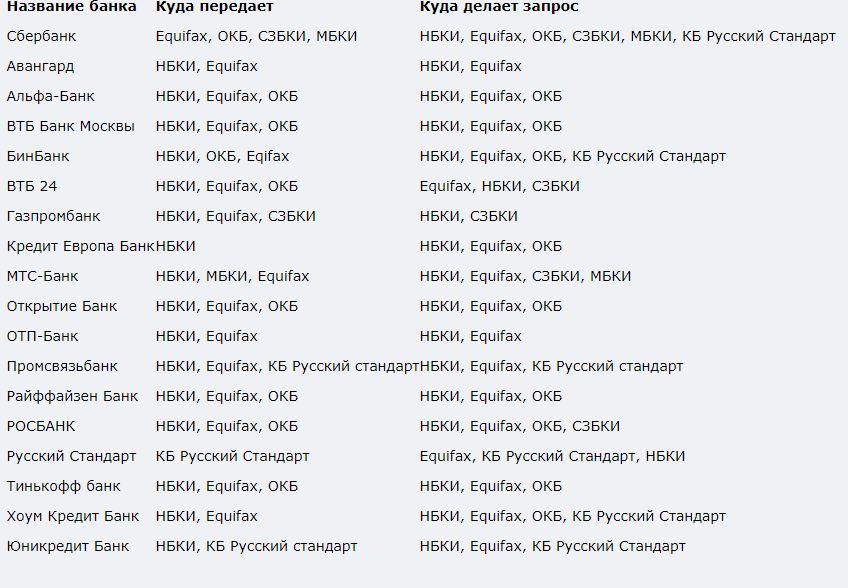

Рекомендуем вам ознакомиться с нижеприведенной таблицей, где указано, с какими БКИ сотрудничают наиболее крупные российские банковские организации:

Бывают случаи, года в КИ закрадываются ошибки. Поэтому при желании один раз в год вы можете бесплатно запросить свой кредитный отчет, чтобы проверить, что все указанные сведения в нем верны. Если Вы заметите ошибку в данных, то их можно исправить путем предоставления заявления и необходимых документов.

Как получить кредит с плохой историей?

Как получить кредит с плохой историей?

Если же вы знаете о своих нарушениях в прошлом, то в случае нужды в деньгах вам понадобится банк, который, несмотря на негативные сведения о вас, одобрит вашу заявку.

Мы советуем обращаться в небольшие коммерческие компании или только открывшиеся, так как они могут на начальном этапе в целях расширения клиентской базы давать положительные ответы даже недобросовестным заявителям

И помните!!! Прежде чем взять кредит, 10 раз подумайте и 1 раз подайте заявку. Внимательно читайте условия договора, сегодня если вам предлагают кредит со ставкой свыше 20% - это явный грабеж. Ищите лучшие предложения. Они есть, их надо искать. И не забудьте обязательно перед подачей заявок прочитать эту заметку: Когда можно брать кредит, а когда его брать нельзя?, она поможет не совершить вам серьезных ошибок!

Микрофинансовые организации не особо обращают внимание на КИ заемщиков, но зато проценты у них намного больше. При этом выдают они сравнительно небольшие суммы на короткие сроки, прося только паспорт.

Но если вы хотите в будущем иметь возможность получения крупной денежной суммы в долг на приемлимых условиях, вам необходимо улучшить свою КИ. Есть множество способов, как это сделать, все они детально описаны здесь. Мы советуем прибегнуть к помощи программы «Кредитный доктор», которую предлагают некоторые организации, в частности — Совкомбанк.

Подытожим вышесказанное: найти банк, который не работают с Бюро кредитных историй и не проверяет заемщиков нельзя, можно лишь надеяться на то, что фирма будет заинтересована в увеличении своей клиентской базы, и ответит положительно по вашей анкете. Заполнить онлайн-заявку можно по этой ссылке

Если вы хотите узнать, как получить кредит без отказа? Тогда пройдите по этой ссылке. Если же у вас плохая кредитная история, и банки вам отказывают, то вам обязательно необходимо прочитать эту статью. Если же вы хотите просто оформить займ на выгодных условиях то нажмите сюда. Если вы хотите оформить кредитную карту, тогда пройдите по этой ссылке. Другие записи на эту тему ищите здесь.kreditorpro.ru

Какой банк одобрит кредит с просрочками: идем в обход скорринга

В этой статье мы расскажем о способах обхода банковской системы скорринга, которые применяют кредитные брокеры и сотрудники банков, обещающие помощь в получении кредита на платной основе. Эти методы на практике можно применять как к банкам, так и к микрофинансовым организациям – МФО. Прочитав статью до конца, вы будете знать - как лучше ответить на каждый вопрос кредитной анкеты, чтобы

Итак, если вам нужны деньги срочно, и вы думаете - где взять по паспорту с плохой кредитной историей некоторую сумму, придется немного постараться и вникнуть в систему оценки клиентов.

Комплексная оценка заёмщика кредитором включает в себя несколько этапов:

- Визуальная оценка, анализ предоставленных документов

- Анализ автоматической системой скорринга

- Оценка кредитной истории (не применимо к большинству МФО)

- Проверка истории прошлых займов по своей базе и черных списков

- Ручной прозвон специалистами отдела рисков

Если пройти все этапы проверки правильно, для вас не будет актуален вопрос - где дадут займ с плохой кредитной историей.

Этап 1: Визуальный анализ.

Если вы приходите к кредитору лично, стоит соблюдать некоторые правила. Как вам известно, встречают по одежке – поэтому первое впечатление формирует внешность, одежда, сопровождение и даже запах. Кредитный специалист может поставить специальный HR-код отказа, если вы или ваш спутник покажетесь ему подозрительным, на открытых частях тела он увидит криминальные наколки или почувствует признаки бурного вчерашнего «веселья».

Лучше всего для сопровождения подходят члены семьи – супруг/супруга, дети, родители – в банковских программах есть такое поле «С кем пришел клиент», которое заполняет кредитник.

Ваши документы проверяются не только на подлинность: испорченный документ по закону считается недействительным. Поэтому, если вы умудрились порвать паспорт, постирать, или ребенок посчитал ваше фото не слишком удачным и пририсовал усы – есть риск отказа и документ стоит заменить.

Этап 2: Скоринг

Автоматический скорринг – это самый важный и самый сложный этап. В процессе система оценит портрет заёмщика, просчитает платежеспособность и выдвинет свой вердикт.

Скорринг можно условно разделить на блоки:

Информационный

На сновании предоставленных вами сведений создается характеристика надежности клиента:

- Данные документов (проверяются по реестру, используются для запроса в БКИ)

- Возраст (позволяет отнести клиента в группу риска: опаснее всего для банка считаются пенсионеры 55+, молодежь до 25 лет)

- Семейное положение (брак характеризует положительно, даже если он гражданский, а холостые и разведенные считаются менее надежными)

- Собственность (человек, имеющий в собственности недвижимость, землю или автомобиль - наиболее надежен, ведь его ценности можно изъять через суд в случае невыплаты кредита)

- Иждивенцы (дети, супруги в декрете, инвалиды на попечении предполагают расходы, которые банк учтет в формировании доступной вам суммы кредита)

- Образование (наиболее платежеспособными считаются лица с «высшим», так как обучение в ВУЗе стоит немалых денег)

- Жилищные условия (съёмное жильё = дополнительные затраты, которые будут учтены при подсчете доступного взноса по кредиту)

Схема прохождения этапа

Вы можете немного приукрасить себя, чтобы предоставить кредитору портрет идеального клиента: приписать гражданский брак в реальном положении «холост», стать владельцем среднестатистического автомобиля или земельного участка, упомянуть о высшем образовании вместо оконченного ПТУ и «улучшить» жилищные условия до проживания в квартире с долевой собственностью.

Трудоустройство и доход

Очень важный блок, которому стоит уделить особое внимание. Если вы укажете слишком малую сумму - какой банк одобрит кредит, ещё и с просрочками? Итак, поля анкеты содержат следующие вопросы:

- Источник дохода (предпочтительнее для кредиторов клиенты, трудоустроенные официально)

- Сумма основного дохода (высчитайте по формуле доход=платеж по кредиту+60%)

- Дополнительный заработок (им можно перекрыть недостаточный размер з/п)

- Доход супруги (2-3 прожиточных минимума будет достаточно)

- Данные работодателя (лучше всего – государственные и крупные компании, хуже всего - ИП)

- Должность (красивое название можно придумать и обычному охраннику бригады, обозвав себя «администратор группы секьюрити» или «менеджер по безопасности»)

- Стаж (чем больше – тем лучше)

Как лучше пройти этап

Если вы не предоставляете справку с работы – блок можно заполнять практически «от балды». Конечно, сильно фантазировать не нужно, но можно «забыть» правовую форму своей организации, заменив ИП на ОАО, добавить себе зарплату, красиво назвать свою должность и немного преувеличить стаж.

Этап 3: Проверка КИ

Это самый важный пункт, если в качестве кредитора вы выбрали банк. Невозможно найти, какие банки дают кредит с плохой кредитной историей и просрочками, но можно обратиться к наиболее крупным представителям кредитных организаций, которые слепо доверяют своим скорринговым системам.

Если по предыдущим этапам вам удалось создать образ идеального клиента – по качеству кредитной истории вам могут сделать поблажки (разумеется, если она испорчена не слишком сильно). В противном случае – обратитесь предварительно к специалистам, готовым исправить вашу КИ в короткие сроки:

Закредитованность также имеет роль. О ваших действующих ссудах кредитор узнает из отчета от БКИ и учтет эти суммы в подсчете ежемесячного взноса.

Этап 4: Проверка по базам

Кредитор не забудет проверить: не обращались ли вы к нему ранее. Труднее всего взять кредит там, где ранее вы получали отказ (особенно характерно для срока повторного обращения ранее 3-х месяцев).

Если вы являетесь «злостным неплательщиком», должником – не исключено, что ваше имя есть в черных списках. В этом случае поможет только антиколлектор:

Этап 5: Ручная проверка

До данного этапа не дойдет, если все предыдущие пройдены без нареканий. Однако, всегда есть вероятность того, что кредитору потребуются дополнительные гарантии и он захочет проверить вас дополнительно. Менеджерам кредитной организации могут поручить прозвонить вас, вашего работодателя и родственников, указанных в качестве экстренного контакта.

Как правило, большинство менеджеров ограничиваются прозвоном самого клиента, но внутренние инструкции могут обязывать звонить и на работу.

Избежать прозвона просто: заполняйте онлайн заявку на сайте кредитор в вечернее время, когда ваш отдел кадров уже не возьмет трубку, а родственников предупредите заранее о возможном звонке.

Соблюдая все описанные нами параметры, вы без труда получите кредит у тех организаций, кто может дать кредит с просрочками:

loanlab.ru

Какие банки не проверяют кредитную историю

Многих людей желающих получить кредит интересует вопрос, есть ли банки не проверяющие историю, также часто просят — «…подскажите где взять деньги…».

Однако, таких учреждений на сегодняшний день нет, все они используют информацию различных кредитных бюро (БКИ). Но все же есть отдельные банковские кредиты, при выдаче которых кредиторы не считают рациональным выполнять проверку. К таким продуктам относятся различные товарные экспресс-займы в точках розничной продажи. Редко обращают внимание на историю при ипотеке, а также при выдаче микрозаймов.

Какие банки не проверяют кредитную историю

Если банк принимает решение о выдаче кредита до 20 мин., то это означает, что кредитная история не проверяется. Также финансовая организация мало придает значение кредитному досье, если финансовый продукт очень невыгодный заемщику — риски уже вложены в высокую процентную ставку. Когда клиент имеет плохую КИ, но в остальном он имеет отличные характеристики, тогда ему нечего бояться проверки. Банки любят когда человек:

- 1. Подтверждает платежеспособность.

- 2. Имеет продолжительный стаж на одном рабочем месте.

- 3. У него трудоспособный возраст.

- 4. Заемщик может предоставить залог, за него кто-то поручится.

Если выполняются указанные условия, то в большинстве случаев заем будет выдан, причем информация с кредитных бюро банку будет не нужна. Человек может не подвергается проверке, если он давний клиент: у него зарплатная карта учреждения, есть депозит в данном банке, он много раз брал в одном месте кредит.

Разной может быть и испорченность кредитной истории:

1. Ни один банк не посчитает человека не добропорядочным при коротких просрочках выплат (5-6 дней). Банкиры считают это технической просрочкой.

2. Не нужно бояться, если один платеж был внесен с просрочкой до 15 дней. Банк-кредитор предпочтет сохранить потенциального клиента, чем вносить его в черный список.

3. Хотя история выплат хранится 10 лет, но если после просрочки ссуда выплачивалась своевременно, то это значительно улучшит положение и большинство банков примут положительное решение при обращении человека за деньгами.

История обычно не главное условие, если кредитное учреждение только начало свою деятельность или только начал выдавать потребительские кредиты. При необходимости КИ можно поправить иногда оформляя доступные большинству микрозаймы.

В какие банки стоит обратиться за кредитом при плохой кредитной истории в Москве

Когда у москвича не лучшая кредитная история, тогда первым делом следует обратиться в Тинькофф Кредитные Системы. У него нет отделений, это единственный в России онлайн банк. Поэтому заявка может быть подана прямо с дома, работы, потребительский займ для этого учреждения главный заработок, поэтому им нужна большая база. Это ведет к тому, что данные из кредитных бюро для них не определяющий момент.

Также часто при плохой истории дает свое согласие Русский стандарт.

Возникла проблема? Позвоните юристу:+7 (499) 703-46-28 - Москва, Московская область +7 (812) 309-76-23 - Санкт-Петербург, Ленинградская область

Звонок бесплатный!Быстро принимает решение Альфа-банк (за 25 мин. принимается решение на выдачу кредитной карты), а значит книга проплат у него не на первом месте.

Необходимо обратить внимание и на банк Ренесанс-кредит, еще недавно он не слишком предвзято относился к клиентам, не имеющим положительную характеристику, сейчас стало сложней, но все равно в учреждении мало отказывают. Также легче взять деньги в Бинбанке.

Кредит с плохой КИ в Новосибирске

За последний год существенно сократился список банков, для которых история не очень важный показатель, отозваны лицензии у еще недавно популярных среди людей с испорченной книгой возвратов денег: Ноум Кредит и нескольких других. Поэтому в Новосибирске также придется обращаться в выше перечисленные учреждения. Если не получится взять кредит самостоятельно, то можно обратиться в компанию-брокер, которая владея информацией с какими БКИ сотрудничают банки сможет помочь с получением денег. Примером такой организации является компания Сибирские Кредитные Брокеры.

Где происходит выдача средств с не лучшей КИ в Барнауле

Не шире выбор и у жителей Барнаула, которым придется обращаться в те же банки или искать им замену в лице МФО или помощь в лице кредитных брокеров.

Получить деньги с испорченной историей в Украине

Если нужны деньги, тогда получать средства следует отправиться в указанные вышеТинькофф, Альфа-банк, список расширяет IdeaBank, где принимают решение всего за несколько минут. К сожалению, у известного Ренесанс Кредит в конце 2015 г. в Украине отозвали лицензию.

Как выйти с положения в Белоруссии

Не широкий выбор и в Белоруссии, список ограничивается двумя известными именами — банк Тинькофф Кредитные Системы, который, как и в других странах, в большинстве случаев принимает решение всего за 2 мин., также нужно обращаться в Альфа-банк.

Список банков не проверяющих кредитную историю

Список учреждений, которые могут выдавать деньги при плохих отношениях с возвратом не широк. По всей территории России работают:

- 1.Тинькофф

- 2. Альфа-банк

- 3. Ренесанс-кредит

- 4. Русский стандарт.

Есть еще ряд небольших региональных банков, например, Запсибкомбанк работающий в Тюменской обл.

В каком банке не проверяют кредитную историю — отзывы клиентов

Большинство людей, взявших кредит с испорченной КИ, положительно отзываются оТинькофф, который действительно в считанные минуты принимает решение, а значит редко обращается в БКИ. Также легче, чем в других учреждениях получить средства в Альфа-банке -больше 90% положительных решений. Ренесанс-кредит в последнее время ужесточил свою политику, но все же имеет высокий показатель положительных решений.

Отзывы свидетельствуют, что с региональными банками рекомендуется вести себя осторожно, подобные кредиты обычно выдаются под невыгодный для клиента процент, к тому же даже при небольших просрочках, часто начинается активное взыскание задолженности, в большинстве случаев сразу же следуют внушительные штрафные санкции.

Задать вопрос юристу

По любым вопросам обращайтесь к нашим юристам через данную форму!

pfgfx.ru

Кто предоставляет кредиты с действующими просрочками в других банках

Получением кредита связанные с ним заботы и хлопоты только начинаются. Открытую кредитную линию нужно обслуживать, т. е. ежемесячно выплачивать проценты и часть основной суммы долга для избежания образования просроченной задолженности.

График погашения прилагается к договору и подлежит безусловному исполнению. Особо жестких условий банк не выставляет и определяет в качестве крайнего срока определенный день месяца.

График погашения прилагается к договору и подлежит безусловному исполнению. Особо жестких условий банк не выставляет и определяет в качестве крайнего срока определенный день месяца.

При этом следует учитывать, что значение имеет дата получения платежа, а не его отправки. Если выплата по тем или иным техническим причинам не поступит в банк в срок, то это будет считаться просрочкой.

Деньги могут срочно понадобиться на совершенно другие цели:

- Ремонта автомобиля;

- Лечение;

- Переезд.

Причинами могут события, которые целиком и полностью не зависят от нас:

- Смена основного места работы;

- Задержка зарплаты;

- Непредвиденные расходы.

Первые несколько дней банк ведет себя спокойно. Средства можно внести с опозданием и договорится об исчерпании инцидента. Если же просрочка затянется, то начнутся звонки с напоминаниями. Затем будут применены предусмотренные договором штрафные санкции.

В крайнем случае банк может потребовать возвращения кредита через суд.

Все события, связанные с обслуживанием кредитов по которым были допущены просрочки поступают в бюро кредитных историй. Записи будут храниться в течение 15 лет после совершения последнего платежа.

Наличие просрочки в кредитной истории указывает на ненадежного плательщика.

При будущем обращении заемщика в тот же или иной банк за новым кредитом эти данные обязательно будут запрошены в Бюро. Возможность отказа для ненадежного клиента очень велика. Заемщик с испорченной кредитной историей вынужден искать тот банк, который согласится с ним работать.

Статья по теме: Где взять кредит, на погашение других кредитов?

В статье рассказывается, где взять деньги на обслуживание кредита, чтобы избежать просрочки платежа.

Банки допускающие просрочки при выдаче кредитных денежных средств

Некоторые банки считают, что просрочки по кредитам в большинстве случаев допускается вполне надежными и платежеспособными гражданами. Упускать из поля зрения этих клиентов банкам не хочется и они охотно закрывают глаза на недочеты кредитной истории.

Решение о выдаче денег принимается по ускоренной процедуре (в пределах одного дня или даже нескольких часов). От клиента требуется или только паспорт, или паспорт и еще один документ.

«ДжиИ Маней Банк«, предлагая кредит «Особый» под приемлемые 13,9 % для мужчин и 13,5 % для женщин, сразу оговаривает, что у кредитополучателя не должно быть просроченной задолженности по кредитам.

«Промсвязьбанк» ни словом не упоминает о необходимости наличия у заемщика позитивной кредитной истории («Быстрый кредит» по ставке от 26,9 %). Тем не менее, не следует забывать, что банк может отказать в оформлении займа без объяснения причин.

Нет требований про отсутствие просрочек и в условиях выдачи кредитных карт у банка «Тинькофф». Годовая ставка по карте доходит до 45,9%.

Кредитный лимит до 300 000 ₽

Ставка по кредиту 24,9-45,9%

Льготный период до 55 дней

Подтверждение дохода Не требуетсяКредитная карта предоставляется по общегражданскому паспорту гражданина РФ.

Доставляется клиенту по почте или курьером в день обращения. Получить карту могут клиенты с испорченной кредитной историей. Кредитный лимит устанавливается индивидуально, исходя из анкетных данных заёмщика.

Максимальная ставка в банке «Ренессанс кредит» остановилась в одном шаге от уровня 30,99%.

Кредитный лимит до 500 000 ₽

Ставка по кредиту 15,99–30,99%

Срок от 24 до 60 месяцев

Подтверждение дохода Не требуетсяКредит предоставляется по 2-м документам - паспорту и любому другому из перечисленных: водительское удостоверение, диплом об образовании, ИНН, пенсионное удостоверение, военный билет, загранпаспорт.

Кредит на любые цели без справки 2НДФЛ. Для получения сниженной процентной ставки клиент может предоставить документы подтверждающие размер ежемесячного дохода в том числе и по форме банка.

«Быстрые» кредиты или экспресс-кредиты относятся к банковским продуктам, имеющим высокую степень риска невозврата, и потому выдаются под повышенные проценты. По продукту «Быстрокредит» от «Банка Москвы» ставка определяется индивидуально и может достигать 64,5 %.

Займ с просрочками в микрофинансовой организации

Практически не интересуются кредитным прошлым своих потенциальных клиентов микрофинансовые организации. Ставки по займам начинаются от 1% в день. Минимальный срок кредитования составляет 5 дней. Займ можно вернуть досрочно, сэкономив на процентах.

Что предпринять при образовании просрочки по кредиту?

Просрочек по кредиту лучше не допускать. Если же финансовое положение временно ухудшилось и полноценное обслуживание кредитной линии стало невозможным, то лучше вступить в переговоры с банком и попробовать реструктуризировать задолженность или оформить «кредитные каникулы».

Можно провести рефинансирование кредита в этом же или другом банке — взять новый кредит на более приемлемых условиях и погасить за его счет старый кредит.

cctvnet.ru

кредиты с плохой кредитной историей и с текущими просрочками

На нашем ресурсе вы узнаете, как оформлять кредиты с плохой кредитной историей и даже с текущими просрочками, как минимизировать вероятность отказа и при этом получить выгодную ставку.

Причины испорченной КИ

Рассмотрим для начала, каким образом может быть испорчена ваша кредитная история, и как избежать таких случаев.

- Просрочка очередного платежа по кредиту

- Нарушение условий кредитования

- Уклонение от погашения долга

- Банковская ошибка

Если с первыми тремя в целом всё ясно, то четвёртый пункт мы рассмотрим боле подробно.

Просрочки по кредитам неизменно ведут к ухудшению кредитной истории, ведь каждый банк, прежде чем ответить по вашей заявке, проверяет сведения в Бюро кредитных историй, и если ваша статистика подпорчена, то вероятность отказа возрастает. Чтобы исправить положение, нужно один или несколько последующих заново оформленных кредитов погасить в срок.

Если вы уверены, что все платежи по долгам уплачивали в срок, а вам всё равно отказывают, следует задуматься, не закралась ли где-нибудь в системе ошибка. Вы можете проверить это самостоятельно, отправив запрос в БКИ. Раз в год каждый гражданин имеет право получить ответ совершенно бесплатно. И если вы обнаружите ошибку, то обратитесь к сотрудникам, чтобы её устранили.

С подобными вопросами вы всегда можете обратиться и к нам. Чтобы не тратить время зря, и переходить на другие сайты, подавайте заявку прямо с нашего портала. Наши консультанты всегда вам ответят.

Оформляя заём, вы подписываете согласие на проверку вашей КИ. Без этого от вас могут не принять заявку. Однако бывают случаи, когда сотрудники организации не проверяют вашу историю кредитования.

- Если вы подтвердили свою платёжеспособность соответствующими документами

- У вас продолжительный стаж работы на одном месте

- Вы в трудоспособном возрасте

- Ваше социальное положение стабильно

- Вы можете предоставить залог в качестве обеспечения

Какие нюансы следует учесть

Прежде, чем оформить новый заём, имея задолженность по текущему, следует учесть следующие факторы.

- Новый кредит может полностью не перекрыть сумму старого, в этом случае вам предстоит обслуживание сразу двух договоров, что значительно увеличит кредитную нагрузку

- Для получения денег может потребоваться полный пакет документов, со справкой о доходах, или же заём, поручительство третьих лиц

- Если у вас имеются не закрытые просрочки по текущим кредитам, условия по новому могут быть не такими выгодными, как для обычных клиентов

Важно! Вам следует понимать, что вы взваливаете на себя дополнительную финансовую нагрузку, и имея долговые обязательства по двум и более продуктам вы рискуете потерять над ними контроль. Так что прибегать к такому следует в крайних случаях.

Способы взять кредит с плохой историей

Рассмотрим несколько вариантов, которые помогут вам оформить кредит с плохой кредитной линией.

- Вы можете обратиться к посредникам

- Оформление кредитной карты

- Обращение в микрофинансовую организацию

- Оформление кредита с обеспечением

- Обратиться в банк, где у вас есть депозит

Теперь более подробно о каждом из пунктов.

Обращение к посредникам

За определённое вознаграждение, которое, как правило, составляет некоторый процент от суммы кредита, который вам выдадут в случае успеха, кредитные брокеры помогут вам быстро решить финансовые проблемы. После достижения предварительных договорённостей, брокер занимается поиском и предоставляет клиенту список организаций, готовых выделить ему нужную сумму. Как правило, этот список значительно обширнее. Чем если бы клиент самостоятельно занимался подобного рода поисками. Это объясняется опытом работы и также контактами с частными кредиторами, помимо организаций.

Что важно знать

При работе с брокерами следует быть внимательным, чтобы не попасться в лапы к мошеннику.

- Работайте без предоплаты, в случае успеха брокер получает процент от вашего кредита

- Внимательно изучайте текст подписываемого договора

- Самостоятельно перепроверяйте предложенные программы кредитования из собственных источников

Таких людей можно найти во многих городах России, не только крупных, как СПб или Москва, но и поменьше, например, Пермь или Челябинск.

Оформление кредитной карты

Этот вариант гораздо проще, чем собственно кредит наличными. Как правило, требования к клиенту минимальны, процесс одобрения проходит быстро. И не требуется большого пакета документов. Порой достаточно лишь паспорта и заполненной анкеты. Однако свои риски банк в таких случаях компенсирует более высокими процентными ставками.

Микрофинансовые организации

Такой вариант имеет как свои преимущества, так и недостатки. Начнём с преимуществ.

- Быстрое оформление

- Из документов нужен только паспорт

- Разнообразие вариантов выдачи средств

- Гибкие графики погашения

- Работа без выходных

- Одобрение в 90% случаев

В такого рода организациях проценты начисляются за каждый день пользования средствами. Так что это является и плюсом, и минусом. Так как если деньги нужны на длительный срок, у вас набежит неплохой процент. Поэтому прибегать к услугам МФО следует в крайних случаях.

Кредит с обеспечением

Данный вариант является наиболее предпочтительным и с минимальным процентом отказов.

- Под залог недвижимости

- Залог транспортного средства

- Справка о доходах

- Поручительство третьих лиц

Также одним из вариантов действия в таких ситуациях может быть рефинансирование кредита в том же банке, где вы обслуживаетесь, или же в другой организации, благо программ в настоящее время более чем достаточно. И если вы не можете сами выбрать подходящую, у вас всегда есть возможность оформить заявку через наш сайт, и вам подберут оптимальный для вас вариант, исходя из конкретной ситуации.

Обращение в банк с депозитом

Многие банки готовы предложить клиентам, имеющим открытый у них счёт, льготные условия по займам и максимально быстрое оформление. Также есть льготные условия и для зарплатных клиентов. Так что если вы попадаете под эти категории, вам следует первым же делом обратиться в свой банк.

Как видите, кредиты с плохой кредитной историей и с текущими просрочками вполне реально получить, если не в банках, то в других организациях. Так что не стоит терять надежду и отчаиваться. А лучше не терять времени, а подавать заявку прямо сейчас через наш сервис, и вы можете быть уверенны, что вам подберут лучшую программу из возможных на данный момент.

credit-zdes.ru

Потребительский кредит наличными с плохой кредитной историей: банки

Многие люди хотели бы знать – какие банковские компании сегодня выдают потребительские кредиты наличными для заемщиков с плохой кредитной историей? Есть ли компании, которые лояльно относятся даже к таким клиентам? Ответ вы найдете далее.

Получение банковского займа с плохим финансовым досье — дело непростое. Банки не хотят связываться с недобросовестными заемщиками. Разыскивать должника, выбивать с него долги, подавать в суд — это время затратное по времени и деньгам.

Именно поэтому первым делом популярные банки проверяют кредитную историю потенциального клиента. Как только человек оформляет заем, у него появляется КИ, в которой отмечаются все платежи, одобрения и отказы клиента.

Такое досье хранится в Бюро кредитных историй. Именно в эту организацию и подает запрос новый банк, в котором пытается взять ссуду человек.

Многие читатели спрашивают нас — существуют ли банки, которые не проверяют кредитное досье заемщика? Отвечаем: нет, таких компаний не существует, абсолютно все запрашивают КИ при проверке заявки на получение займа. Однако, есть фирмы, которые лояльно относятся к небольшим закрытым просрочкам.

Где примут клиента с плохой КИ

Среди российских банков все же остались те, которые относятся к заявителям более лояльно. Они готовы предложить ссуды, но на определенных условиях, не всегда выгодных для заемщиков. Как правило, это повышенная процентная ставка, которая компенсирует риски кредитора.

Большое значение имеет, какие именно просрочки были допущены. Если вы всего один или два раза задерживали платежи на пару дней, то некоторые банки даже не обратят на это внимания. Если же просрочки были длительными и дело доходило до суда, то придется сильно постараться для получения ссуды.

Клиенты с плохой историей, которым удалось оформить займ в банке, рекомендуют обратиться в следующие организации:

Вероятность получения ссуды повышается при наличии у вас ценного залога и поручителей. На большие суммы и низкие проценты таким заемщикам надеяться не стоит.

Как исправить кредитную историю?

Если вы планируете взять не потребительский займ, а ипотеку или автокредит, то должны понимать, что сделать это будет крайне сложно. Возможно, для начала вам нужно будет исправить свою репутацию.

Для этого можно:

- Пройти специальные программы реабилитации в банковском учреждении. Такую услугу под названием «Кредитный доктор» сегодня предлагает Совкомбанк.

- Второй вариант — попытаться исправить КИ самостоятельно, оформив несколько мелких займов в небольших банках и вернув всю задолженность вовремя. Подробнее о том, как можно улучшить свое финансовое досье, читайте в этой статье.

Новый кредитор должен убедиться в том, что ваши денежные проблемы в прошлом, и теперь вы настроены вернуть долг без каких-либо нарушений договора.

Чтобы подтвердить свой стабильный доход, желательно предоставить не только справку, но и другие бумаги, отражающие вашу состоятельность, например. договор аренды, выписку из депозитного счета, загранпаспорт с визами и прочее.

Что делать при отказе?

Если взять займ в банке никак не удается, и вы получаете отказ еще на этапе прохождения скоринга, выходом может стать обращение к частным кредиторам или в микрофинансовые организации. В первом случае можно нарваться на мошенников, а во втором — нужно быть готовым к переплатам от 1% до 4% в день.

МФО выдают физическим и юридическим лицам небольшие займы на короткие сроки. При этом деньги можно получить как наличными, так и переводом на карточку.

И помните!!! Прежде чем взять кредит, 10 раз подумайте и 1 раз подайте заявку. Внимательно читайте условия договора, сегодня если вам предлагают кредит со ставкой свыше 20% - это явный грабеж. Ищите лучшие предложения. Они есть, их надо искать. И не забудьте обязательно перед подачей заявок прочитать эту заметку: Когда можно брать кредит, а когда его брать нельзя?, она поможет не совершить вам серьезных ошибок!

Помимо этого, многие советуют подавать заявки на получение кредитных карт — по ним требования к клиентам менее строгие, нежели по потребительскому кредитованию. Оформить можно всего по 2-ум документам, причем некоторые компании, например, Тинькофф банк, предлагают бесплатную доставку карточки по почте. Его условия вы можете изучить здесь.

Так что если у вас плохая КИ и вы хотите получить кредит, то обращайтесь к частным лицам. Если вы хотите более дешевый вариант, то при отказах попробуйте воспользоваться помощью кредитного брокера. О том, чем занимается данный специалист, читайте здесь.

Если вы хотите узнать, как получить кредит без отказа? Тогда пройдите по этой ссылке. Если же у вас плохая кредитная история, и банки вам отказывают, то вам обязательно необходимо прочитать эту статью. Если же вы хотите просто оформить займ на выгодных условиях то нажмите сюда. Если вы хотите оформить кредитную карту, тогда пройдите по этой ссылке. Другие записи на эту тему ищите здесь.kreditorpro.ru

Смотрите также

- Банк санкт петербург онлайн банк личный кабинет регистрация

- Играть монополия банк без границ играть онлайн бесплатно

- Втб 24 перевод на карту другого банка онлайн

- Заявка на кредит онлайн во все банки оренбурга

- Узнать задолженность в банках по фамилии онлайн бесплатно

- Курс валют в банках новосибирска на сегодня онлайн

- Вход в мдм банк онлайн личный кабинет вход

- Джимани банк онлайн заявка на кредит официальный сайт

- Курс валют в банках ессентуков на сегодня онлайн

- Подать заявку на кредит в скб банк онлайн

- Кредит без банка онлайн с плохой кредитной историей