Неофициальный обзор онлайн-банков финансово-кредитных учреждений России – как пройти регистрацию, правила входа в личный кабинет, выполнение переводов. Чем опасен банк онлайн

чем опасны такие займы — Рамблер/финансы

Найти

Главная Новости- Аналитика

- Банки

- Деньги

- Инвестиции

- Картина дня

- Квадратные метры

- Малый бизнес

- Пенсии

- Страхование

- Финансовые блоги

- Все новости

- Экономия

- Кредиты

- Инвестиции

- Вклады

- Банковские карты

- Страхование

- Налоги

- Тарифы

- Денежные переводы

- Онлайн-платежи

- Библиотека

- Курс доллара

- Курс евро

- Динамика курсов

- Выгодный курс обмена

- Прогноз курса валют

- Архив курсов валют

- Кросс-курс

- Налог на недвижимость

- Конвертер валют

- Потребительская корзина

- Перевод с карты на карту

- Расчёт кредитного рейтинга

ЦБ

ММВБ

Форекс

Нал

| USD | 62,2934 | 0,0872 |

| EUR | 72,4659 | −0,2158 |

| USD | 62, 2875 | −0,0125 |

| EUR | 72, 5175 | 0,0200 |

| USD | 62,2 251 | −0,0439 |

| EUR | 72,49 75 | 0,0069 |

| USD | 62,2100 | 62,3700 |

| EUR | 72,7000 |

finance.rambler.ru

Смартфон расплаты: чем опасен мобильный банкинг?

| |

Безусловно, возможность получить доступ и контроль над финансовой информацией и счетами пользователя привлекает злоумышленников. Соответственно, количество угроз, связанных с финансовым сектором, стабильно растет. По данным того же исследования, за предшествующий год с киберугрозами, нацеленными на получение доступа к онлайн-счетам, в России столкнулись 30% пользователей.

В целом мировая тенденция такова, что системы ДБО банков атакуются все чаще. При этом банковские угрозы быстро эволюционируют не только с точки зрения их количества, главное — они становятся все более сложными.

Мобильный банкинг небезопасен

В 2013 году специалистами «Лаборатории Касперского» было обнаружено около 143 тыс. новых модификаций вредоносных программ для мобильных устройств, а число образцов мобильных зловредов для кражи данных кредитных карт и хищения денег с банковских счетов пользователей увеличилось почти в 20 раз. При этом платформа Android по-прежнему остается наиболее подверженной угрозам — более 98% всех мобильных вредоносных программ нацелены именно на нее.

Основную угрозу для пользователей мобильных устройств сегодня представляют банковские троянцы. Это специальное вредоносное ПО, направленное на хищение финансовой информации пользователя. Подобных вирусов становится все больше, они используют все более изощренные методы для самозащиты, а также для заражений телефонов и кражи денег. Нам известны троянцы-банкеры, созданные не только под ОС Android, но и Symbian и Blackberry. Вирусописатели следят за развитием сервисов мобильного банкинга и при успешном инфицировании смартфона сразу проверяют, привязан ли телефон к банковской карте.

К финансовым угрозам для мобильных устройств относятся также мобильный фишинг, кража информации о кредитных картах, перевод денег с банковских карт пользователей на мобильный счет злоумышленников. В 2013 году появились даже мобильные троянцы, способные проверять баланс счета жертвы, чтобы «доход» был максимальным. Причем определить наличие банковского троянца на смартфоне простому пользователю довольно сложно — в большинстве случаев он узнает о его наличии только после пропажи денег с мобильного или банковского счета.

Как действуют злоумышленники

Ключевым элементом большинства атак, направленных на хищение финансовых данных пользователя, является социальная инженерия. Соответствующие приемы могут использоваться для кражи конфиденциальной информации пользователя, а также для распространения вредоносной программы. Попав на компьютер или мобильное устройство, банковский троянец закрепляется в системе, а затем приступает к выполнению поставленной задачи. Информация похищается разными способами: при помощи перехвата клавиатурного ввода, создания снимков экрана, изменения файлов hosts, внедрения браузера, обхода виртуальной клавиатуры и т.д. После того как вредоносное ПО попало на компьютер пользователя, может быть несколько вариантов развития событий. Вот лишь несколько примеров того, как происходит мошенничество.

Кража данных от систем онлайн-банкинга. Сначала злоумышленники определят тип системы безопасности банка пользователя, найдут в ней уязвимости и дадут команду вредоносной программе для кражи денег именно из банка пользователя. Например, вредоносное ПО определило, что для авторизации транзакций используются распечатанные на бумаге одноразовые пароли, полученные в банке. При попытке подтвердить операцию пользователь, «благодаря» этой программе, получает сообщение о якобы устаревшем пароле, и каждый следующий пароль тоже оказывается «устаревшим». На самом деле, вредоносное ПО собирает эти одноразовые пароли, дающие полный доступ к системе онлайн-банкинга жертвы.

Кража данных кредитной карты. Как только вредоносная программа замечает, что пользователь ввел 16 цифр подряд, она тут же начинает собирать дополнительную информацию. Сначала злоумышленники получают номер карты, а затем и все остальное: имя, фамилию, трехзначный код, срок действия. По той же схеме действуют зловреды, ворующие реквизиты от онлайн-кошельков: как только программа понимает, что жертва ввела номер кошелька, она начинает собирать всю остальную информацию для осуществления транзакции. Иногда мошенники действуют по другой схеме: при копировании номера кошелька получателя платежа в буфер обмена (например, через Сtrl+C) они подменяют номер кошелька, и средства уходят не по назначению.

Что делать банкам

Безусловно, банки принимают меры для борьбы с онлайн-мошенничествами: это и CVV2, и двухфакторная аутентификация, и токены, и ЭЦП и другие. Но, к сожалению, для эффективного противостояния современным угрозам этого не достаточно. Несмотря на огромные инвестиции в системы защиты информации и антифрод-системы, банки по-прежнему несут большие потери от мошеннических финансовых транзакций.

Злоумышленникам выгоднее атаковать серверную сторону обработки платежей — это инфраструктура банка, сервера платежных систем и т.д. — поскольку она содержит огромное количество данных, которые можно выгодно использовать или продать. Но на практике получить такой доступ сложно, поскольку корпоративные серверы хорошо защищены. Как следствие, зачастую киберпреступники предпочитают атаковать пользователей банковских и платежных систем, которые защищены хуже.

В связи с этим банкам сегодня уже недостаточно обеспечивать защиту исключительно серверной стороны. Финансовым организациям необходим комплексный подход, который защищал бы онлайн-операцию и на конечном устройстве пользователя, и на стороне банка (на случай если у пользователя не установлено защитное решение). Однако недостаточно обеспечить безопасность клиентов банка и при этом оставить незащищенной серверную сторону.

Преимущество комплексных защитных решений заключается в том, что они обеспечивают безопасность не только традиционных компьютеров и серверов, но также смартфонов и планшетов (благодаря технологии управления мобильными устройствами MDM). А это, в свою очередь, обезопасит доступ к финансовым данным с мобильных устройств. В случае если телефон или планшет будут утеряны, то все конфиденциальные данные, хранящиеся на них, можно будет удалить дистанционно.

Такой подход реализован, например, в новом продукте Kaspersky Fraud Prevention. Специализированная платформа Kaspersky Fraud Prevention обеспечивает проактивную многоуровневую защиту электронных платежей на всех этапах транзакции. Решение создано специально для финансовых организаций и их клиентов, именно поэтому платформа имеет клиентские приложения, обеспечивающие безопасность финансовых операций, совершаемых пользователем, а также содержит специальные инструменты для защиты онлайн-транзакций на стороне финансовых организаций.

bosfera.ru

Риски мошенничества при использовании системы Сбербанк ОнЛайн

Интерактивные мошенники время не теряют, стараются всяческими путями добраться до финансовых средств онлайн пользователей, использующих для бытовых нужд платежные системы, с их электронными кошельками.

Интересует кибернетических жуликов, прежде всего, реализуемые большинством банковских организаций системы «Интернет-банкинга», то есть услуги интерактивного доступа к персональным банковским счетам.

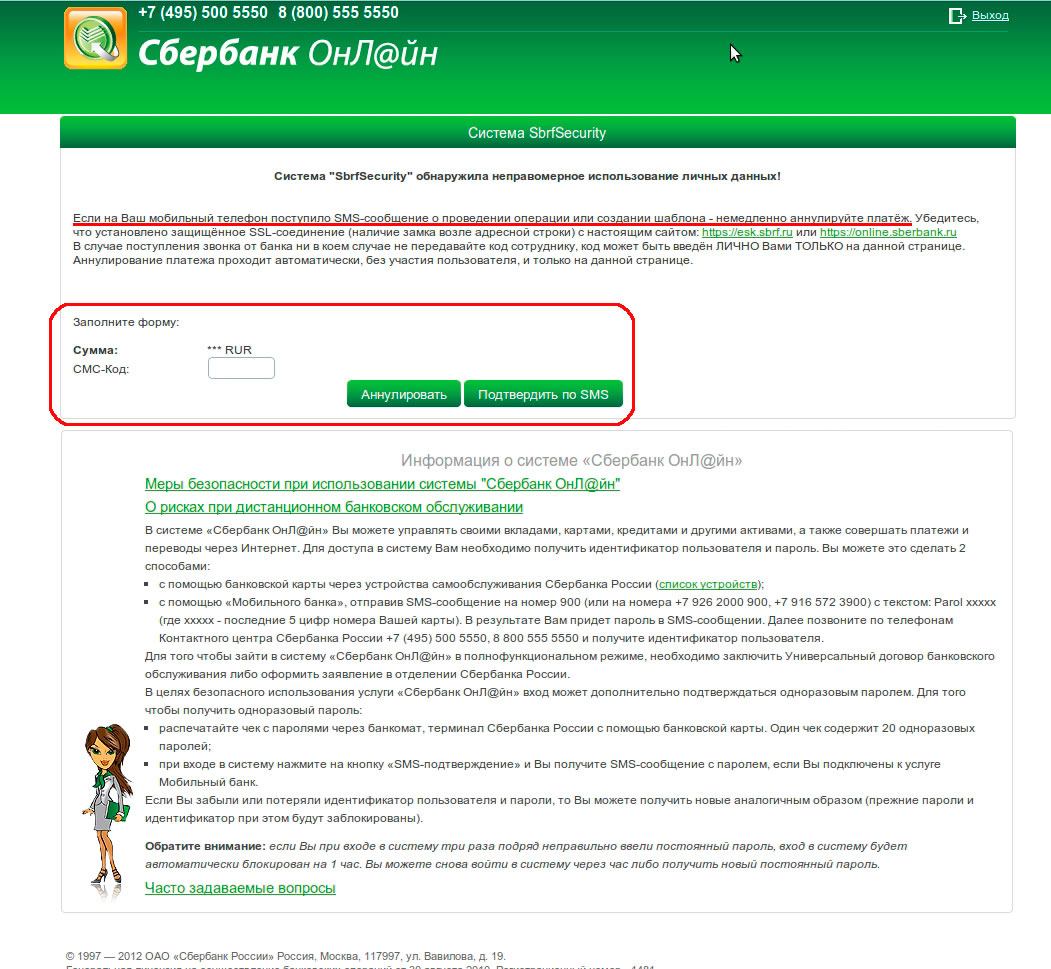

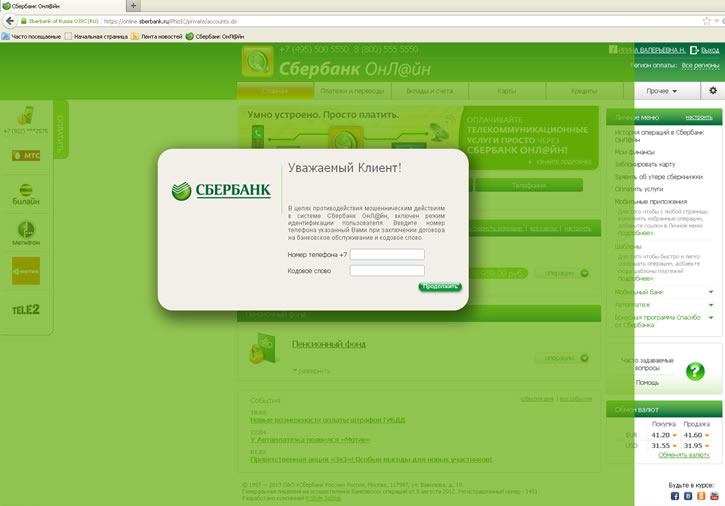

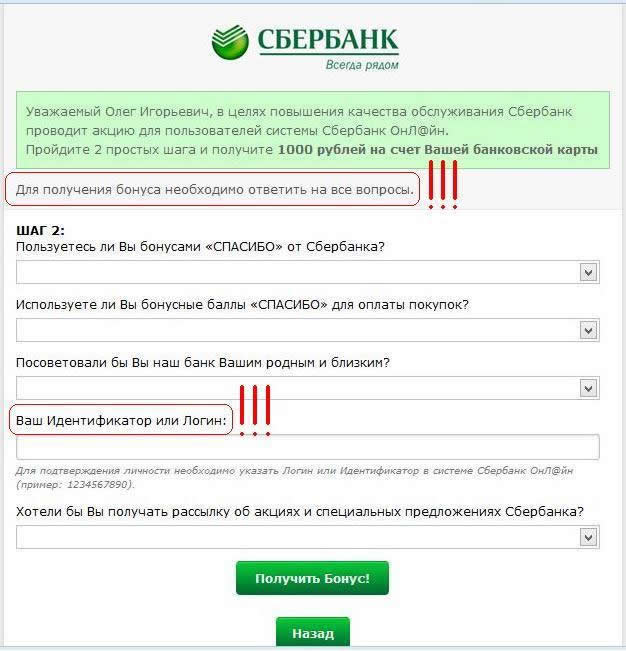

Примеры поддельных страниц

Время от времени онлайн-финансы пользователей подвергаются атакам вредоносных программ, компьютерных вирусов, позволяющих мошенникам похитить их конфиденциальные данные, пароли доступа, финансовые реквизиты, логины и тому подобную информацию.

Получив такую информацию, онлайн-мошенники могут получить доступ к банковским счетам, привязанным к системе Сбербанк ОнЛайн, участником которой является пользователь. Мошенники могут вывести средства с его счета на собственный счет, при этом аферисты часто предварительно проводят денежные средства через банковские счета таких же жертв, дабы сложнее было проследить их финансовые реквизиты, где осядут означенные денежные средства. Так они запутывают свои следы в системе электронных платежей.

Интернет-банкинг – это сервис, активно пропагандируемый отечественными банками, так же подвержен атакам кибернетических мошенников, как и системы электронных платежей, интерактивные магазины. Причина тому, в первую очередь, – наивность клиентов означенного банковского сервиса, их безграничная уверенность в безопасности электронных платежей посредством данного инновационного сервиса.

Речь идёт не только о защищенности платежных сетей банка, но и информационной защите их собственного компьютерного оборудования.

Основные риски, конечно, связаны с несанкционированным доступом к банковским счетам пользователя услуги Сбербанк ОнЛайн. Клиент банка рискует потерять безвозвратно все хранящиеся на его банковских счетах денежные средства. Разрыв доступа к электронной сети, нестабильный доступ к интернету, прочие технические проблемы существенно повышают его риски, играют на руку кибернетическим жуликам.

Описанные неполадки могут привести к некорректной обработке финансовой операции, когда средства с баланса система списала, но адресат платежа средства так и не получил, то есть платеж «затерялся».

Сбербанк, дабы обезопасить онлайн взаиморасчеты, использует различные меры информационной защиты. Им активно применяется технология SSL-шифрования данных. Данный протокол позволяет организовать безопасный шлюз связи, где перехват конфиденциальных данных практически невозможен. Сервер банковской организации посредством системы шифрования SSL верифицирует права доступа клиента сервиса Сбербанк ОнЛайн.

Система одноразовых паролей, которые владельцы банковых карт получают в процессе использования банкомата, на сегодня редко практикуется отечественными банками. Эксперты предупреждают тех граждан, чьи банки все же используют данную технологию защиты, заботиться, чтобы означенные пароли не стали известны посторонним лицам.

Многие банки используют систему многоуровневой защиты, то есть помимо стандартной идентификации клиента по логину и паролю используют другие методы защиты, в особенности, когда речь идет об осуществление расходных операций (онлайн платежи, денежные переводы). Используется система СМС верификации посредством мобильной связи, технология цифровой подписи, специальные электронные устройства и тому подобное.

Система СМС верификации наиболее популярна, проста, эффективна, не требует специального оборудования, установки программного обеспечения. Все операции участник сервиса Сбербанк ОнЛайн подтверждает, вводя в своем электронном бумажнике одноразовый пароль, полученный на привязанный к его аккаунту (счету) номер сотового телефона.

Технология цифровой подписи или ЭЦП – это система генерации индивидуальных кодов, используемых для подтверждения финансовых операций пользователя. Данная технология позволяет эффективно идентифицировать пользователя в платежной системе, правда имеет один недостаток. Мошенники могут получить означенный индивидуальный код, если заразят заблаговременно компьютерное оборудование пользователя вредоносным софтом.

Специальные электронные устройства менее популярны, когда речь идет о сервисе интернет-банкинга, ведь пользователь должен приобрести внешнее устройство, способное генерировать одноразовые пароли. Подключается данное специальное оборудование к ПК через порт USB, обычно работает без специальных программных приложений. Многие эксперты считают данную систему защиты безнадежно устаревшей, несовершенной версией технологии ЭЦП.

Банки также используют другие, менее популярные меры защиты, например технологию личных сертификатов (верификация по IP), которые устанавливаются на ПК клиентов. Используют они иногда систему виртуальной клавиатуры, систему регистрации истории подключений пользователя, технологию контроля продолжительности рабочей сессия и так далее.

Сбербанк настоятельно рекомендует клиентам сервиса Сбербанк ОнЛайн придерживаться простых, но весьма эффективных мер предосторожности. Онлайн мошенники постоянно ищут новые лазейки, слабые места в системах электронной защиты банков.

Клиенты не должны полностью полагаться на систему защиты банковской сети, надеяться, что в случае подобного банковское предприятие вернет похищенные деньги. В действительности менее половины пострадавших получают означенные компенсации от банка в 100% объеме, а 10-20% банк выплачивает компенсацию частично. Около 40% пострадавших, не получают от банка ничего. Именно поэтому, используя услугу Сбербанк ОнЛайн, необходимо соблюдать ряд простых правил.

Рекомендуется клиентам всегда вводить электронный адрес банка, сервис которого они используют, только вручную, без гиперссылок, которые размещены на посторонних веб-ресурсах. Существует риск угодить на поддельный сайт необходимого пользователю банка, созданный мошенниками для воровства паролей доступа, логинов и прочих, необходимых тем для проникновения в чужие аккаунты конфиденциальных данных.

Всегда нужно использовать только сложные, трудные для подбора пароли доступа. Опасно, когда пароль имеет связь с личностью пользователя, его датой рождения, кличкой его собаки или именем его ребенка. Пароль доступа должен содержать сложную композицию из букв и цифр. Запомнить подобные пароли сложно, но все же нельзя, чтобы пароли от разных онлайн сервисов (Сбербанк ОнЛайн, платежные системы, аккаунты на различных социальных проектах, форумах, почтовой службе) пользователя полностью или частично совпадали.

Необходимо быть крайне осторожным, пользуясь бесплатным беспроводным интернетом (Wi-Fi), если тот не защищен системой паролей. Работая с платежными системами посредством подобного интернет соединения можно и не заметить, как мошенники перехватят конфиденциальную информацию (пароли доступа, коды активации платежных операций и тому подобное), ведь классически такое открытое соединение имеет слабую защиту.

Рекомендуется использовать соединение «https» зашифрованного типа, ведь работа с системой Сбербанк ОнЛайн сопряжена с передачей конфиденциальных данных. Определить это визуально можно, если посмотреть в адресную строку браузера, где должен отображаться соответствующий символ (например, замок).

Наконец последнее – никогда не нужно экономить на антивирусной безопасности своего компьютерного оборудования. Использовать нужно лишь лицензированные, современные полнофункциональные версии программ-антивирусов, регулярно обновлять вирусные базы, проводить глубокое сканирование ПК.

bankivonline.ru

Вклады через интернет-банк - насколько это надежно?

На волне роста количества банков, предлагающих частным лицам открыть вклад дистанционно, все большее число банковских клиентов интересуется, насколько виртуальные договоры надежны и безопасны в отношении средств вкладчиков. В этой статье мы не будем анализировать уровень информационной и технической безопасности обмена данными через электронные каналы связи. Посмотрим на вопрос со стороны легитимности договора банковского вклада, имеющего лишь виртуальные подписи заинтересованных сторон.

Нормативная база

Сразу заверим обеспокоенных вкладчиков — электронные подписи и документы вполне узаконены российским законодательством. Регламентирующих нормативных актов множество. Приведем в пример лишь основные: статьи 434, 428, 836 Гражданского кодекса РФ, Закон от 27 июля 2006г. № 149- ФЗ «Об информации, информационных технологиях и о защите информации», Закон от 02 декабря 1990г. N 395- 1 «О банках и банковской деятельности», Закон №177-ФЗ от 23 декабря 2003г. «О страховании вкладов физических лиц в банках Российской Федерации», Закон от 06 апреля 201г. № 63-ФЗ «Об электронной подписи» (вступивший в действие в июле 2012г. и заменивший старый Закон № 1-ФЗ от 10 января 2002г.), Закон от 7 февраля 1992г. N 2300-1 «О защите прав потребителей», Положение от 26 марта 2007г. № 302-П «О правилах ведения бухгалтерского учета в банках» и т.д.

В свою очередь сами кредитные учреждения прописывают необходимые юридические обоснования во внутренних Правилах, регламентирующих порядок документооборота. Наличие Правил контролирует надзорный орган от государства – Банк России. К сожалению, Центробанк не оценивает правовые аспекты юридических терминов в содержании.

Удобно и выгодно

Приглашения открыть вклад в онлайн-системе начали появляться относительно недавно, несмотря на многолетнее существование интернет-банкинга. Пока в Москве такой сервис рекламируют чуть больше двух десятков кредитных учреждения с банковской лицензией. Хотя, конечно, с ростом популярности услуги на рынке будет увеличиваться и количество предложений.

Надо отметить, что сама система дистанционного доступа к банковскому счету появилась у российских клиентов еще в конце прошлого века. Сначала интернет-банкинг был привилегией юридических лиц. Потом и физические лица получили возможность управлять финансами в онлайн режиме. Но открывать депозит через интернет пока могут клиенты далеко немногих банков. Сегодня довольно быстро приумножается число разнообразных дистанционных услуг для граждан от «банк-клиента», «интернет-банка» и «мобильного банка» до «электронных кошельков» платежных систем.

Несомненно, сервис онлайн очень удобен для всех. При этом банк сокращает накладные расходы на прием и обслуживание клиентов в офисах, параллельно решая вопрос о хранении бумажного архива. Сами вкладчики экономят время на посещение кредитных учреждений, ожидание в очередях и общение с банковскими служащими в офлайн-режиме. Выгода очевидна — одни наращивают клиентскую базу и привлеченные денежные ресурсы. Другие получают удобную возможность быстрого управления своими средствами 7 дней в неделю и 24 часа в сутки, а, следовательно, и дополнительное время, чтобы еще больше зарабатывать и тратить эти денег.

Риски и как их снижать

Но, говоря об избавлении от лишних бумаг, удобстве и увеличении скорости получения услуг, нужно помнить об определенных рисках, сопутствующих электронному документообороту: например, масштабный сбой электропитания, компьютерный вирус или банкротство банка. В этом смысле можно посоветовать более серьёзно подходить к выбору депозитарного института для личных сбережений, особенно планируя использовать технически сложные банковские продукты. Только грамотная и профессиональная организация процесса внутри банка позволит сохранить денежные средства клиентов.

Расскажем, как в самих кредитных учреждениях решается проблема страхования от подобных рисков. Не секрет, что все электронные транзакции от бухгалтерских проводок, простых операций до ЭЦП на документах хранятся на компьютерном сервере. В каждом банке должны существовать несколько серверов, в том числе запасных, куда вся информация копируется порой по несколько раз в день. Кроме того, существуют организационные регламенты, предписывающие порядок действия сотрудников на случай сбоя программного обеспечения. В этих обстоятельствах банковские служащие должны пользоваться бумажной документацией, обязательно дублирующей все электронные записи по счетам клиентов. Реестры движений по бухгалтерским счетам ежедневно печатаются, подписываются руководством и сдаются в архив.

Внутренний и внешний аудит периодически проверяет соблюдение правильного документооборота.

При наступлении страхового случая банкротства актуальные сведения о клиентских операциях должны поступать в государственное агентство по страхованию вкладов и в электронном, и в бумажном виде. На основании такой информации составляется реестр вкладчиков, которые могут рассчитывать на возмещение по банковским счетам – депозитным, текущим или карточным. Поэтому для обращения в АСВ достаточно будет предъявить документ, удостоверяющий личность без бумажного договора банковского вклада или счета.

Напомним, что по действующему сегодня законодательству страхованию в АСВ не подлежат вклады в драгоценных металлах и инвестиционные вложения в паи или ценные бумаги с повышенной доходностью. Последние часто входят в состав структурных продуктов, частью которых являются и банковские депозиты. О таких наш сайт уже писал ранее. Поэтому государственному страхованию подлежат не все депозитные продукты.

Учитывая субъективные факторы ведения банковского дела, думаем, надежнее было бы иметь на руках бумажный оригинал подписанного договора с юридическим лицом, который пригодится на случай обращения с жалобой в Центральный банк или в суд. Хотя сейчас и эти организации принимают в качестве доказательств электронные документы.

Но многие ли частные лица умело хранят их в своем компьютере с надлежащей ЭЦП? Ведь судебные органы, прежде всего, будут запрашивать подтверждение на цифровом или бумажном носителе у обеих сторон. К тому же некоторые юристы говорят о спорности иных терминов и положений, которые применяют банки в своих отношениях с потребителями их услуг. Нелишним будет напомнить о различиях в технологиях систем «Банк-клиент» и «Интернет-банкинг». Только первая подразумевает установку на компьютере специального программного обеспечения, которое хранит информацию ее владельца. Вторая система не держит в памяти клиентской машины ничего.

Практика документального оформления

Посмотрим, какие условия открытия вкладов через интернет прописаны в документах крупнейших российских банков. Альфа-Банк заключает с физическими лицами Договор комплексного обслуживания, состоящий из 73-х листов. В нем предусмотрены варианты открытия депозитов без дополнительного заключения договора вклада. Подтверждением двустороннего соглашения является заявление от гражданина о присоединении к общему Договору, которое может быть отправлено с помощью ЭЦП через интернет. Банк обязывает клиента знакомиться каждые 5 дней с возможными обновлениями в правилах обслуживания, но оставляет за ним право не забирать свой экземпляр оригинала документа с «живой» подписью руководителя.

В Промсвязьбанке несколько иная технология, впрочем, очень похожая на аналогичные в других учреждениях. Здесь клиент предварительно в офлайн подписывает соглашение о присоединении к Договору дистанционного банковского обслуживания. Бумажные документы физическое лицо получает в офисе банка. В приложении к соглашению существуют Правила размещения частными лицами средств на вкладах на 23 листах и Правила дистанционного обслуживания на 37 страницах.

В том и другом случае банки представляют вкладчикам разнообразные отчеты и выписки в электронном виде дистанционно. Если в течение 5-ти дней от владельцев счетов не поступает возражений, то считается, что совершенные операции подтверждены контрагентами.

Наши рекомендации

Как видим, клиентам кредитных учреждений непросто бывает разобраться в собственных договорных отношениях с банками. Поэтому рекомендуем все же забирать у второй стороны необходимые договоры, выписки и отчеты в бумажном виде с удостоверяющими печатями и подписями уполномоченных сотрудников. Некоторые обычно подтверждаются только распечатанным на принтере черным штампом «заверено электронно-цифровой подписью» (вполне законно), но в банковских тарифах есть пункт, предусматривающий платную услугу заверки документов синей печатью по желанию клиента.

Надо отметить, что пока судебная практика не знает прецедентов отказа финучреждений от обязательств по договору банковского вклада, заключенного через интернет-систему. Надеемся, что так оно и будет всегда. Видимо, здесь играет свою роль множество факторов: и наличие обширной нормативной базы, и надзор за банковской деятельностью её основного регулятора Банка России, который периодически избавляется от нечестных и рискованных игроков среди банков.

Боязнь отзыва лицензии и потери деловой репутации заставляет сегодня многих банкиров с оглядкой относиться к хитрым приемам ведения бизнеса. Да и государство медленно, но верно совершенствует законодательную базу, как это было совсем недавно с дополнительными комиссиями банков при кредитовании или «подстрочными» ссудными процентами, фактически превышающими те, что указаны в рекламе. Хотя согласимся с утверждением, что банковская система еще очень далека от совершенства. Средства массовой информации порой небезосновательно рассуждают о несправедливости финансового бизнеса по отношению к обществу и его гражданам.

С одной стороны технические новинки упрощают жизнь современного человека, с другой – усложняют существование, наполняя действительность множеством компромиссов и условностей. В этом ключе советуем набраться терпения и изучать внимательно все пункты двухсторонних соглашений, даже если это займет много времени. Когда дело касается ваших личных финансов, тем более не стоит пренебрегать требованием от банка основополагающих документов с «живой» подписью уполномоченного лица и подтвержденных круглой синей печатью.

Еще одна рекомендация – чаще консультироваться у специалистов. Читайте наш сайт, где вы всегда найдете новости в рубрике «Советы вкладчикам», которая и дальше будет повышать финансовую грамотность банковских клиентов. В разделе «Лучшие вклады» найдутся предложения от крупнейших банков, обещающих повышенную ставку по депозитам, открытым через онлайн систему.

Оксана Лукьянец, эксперт vkladvbanke.ru05.11.2012

www.vkladvbanke.ru

«Насколько безопасен интернет-банкинг?» - ЭкспертРУ

Дмитрий Погребняк

Директор управления Банк XXI век Сибирского банка ОАО «Сбербанк России» Дмитрий Погребняк:

— Основная угроза — это мошенники, которые обманным путям пытаются получить информацию о счетах и паролях. Ключевой момент для предупреждения подобных случаев — относиться к информации по своей карте и паролям максимально ответственно и соблюдать ряд нехитрых действий: не передавайте карту в чужие руки, никому не сообщайте ПИН-код (в том числе сотрудникам банка), не храните пароль рядом с картой, в случае утери — незамедлительно заблокируйте карту.

Аркадий Прокудин

Заместитель руководителя Центра компетенции информационной безопасности компании АйТи Аркадий Прокудин:

— Стопроцентную защиту сделать невозможно. Возможно лишь снизить риски и поднять уровень защиты на высоту, которую преодолеют только единицы. Основные угрозы онлайн-банкинга: кардинг и фишинг. Кардинг — это мошенничество с платежными картами, при котором украденные данные банковской карты используются злоумышленником для оплаты чего-либо через Интернет. А фишинг — создание мошенниками сайта, похожего на сайт банка пользователя для кражи реквизитов. У топовых компаний уровень защиты выше, и ее преодоление требует от взломщиков больших усилий и денег.

Павел Каминский

Директор «Энвижн-Сибирь» Павел Каминский:

— По предварительным оценкам, в 2012 году сервисами дистанционного банковского обслуживания (ДБО) пользовались около 10 млн человек. Судя по динамике, менее чем через три года эта цифра удвоится. В связи с этим ожидается всплеск мошенничества в данной сфере. Логично предположить, что незаконное проникновение в системы ДБО в ближайшее время будет распространенным способом хищения денежных средств у клиентов кредитно-финансовых организаций. По данным «Лаборатории Касперского», только в СФО в 2012 году предотвращено на 162% больше вредоносных атак на пользователей онлайн-банкинга, чем годом ранее. При этом поток событий в интернет-банкинге увеличивается, затрудняя выявление и расследование инцидентов, а также оперативное реагирование на них. Поэтому современным финансовым организациям необходимо внедрять средства аудита и защиты, способные противостоять хакерским атакам

Дмитрий Жучков

Начальник управления развития банковских систем департамента информационных технологий банка «Связной» Дмитрий Жучков:

— Как обычно и бывает — чем легче становится доступ к управлению своими деньгами, тем выше риск возникновения различного рода мошенников. Наибольшую угрозу сейчас представляют не хакерские атаки на ресурсы банка, а именно работа мошенников, направленная на самих клиентов. Так как растет общее количество клиентов, использующих ДБО, растет и количество таких злоумышленников. Причем в подавляющем большинстве случаев несанкционированный доступ они получают не только и не столько за счет каких-то хакерских приемов, а с помощью методов социальной инженерии, когда для получения доступа используется знание психологических особенностей поведения клиентов. С одной стороны, это радует, так как подтверждает достаточный уровень технической защищенности банковской инфраструктуры. С другой — остается посочувствовать клиентам, которым банк не может возместить ущерб из-за их неаккуратных действий. Могу лишь посоветовать всем очень внимательно относиться к выполняемым через ДБО операциям. Никогда не отключать дополнительные средства контроля, использовать одноразовые пароли, регулярно проверять свой компьютер на наличие вирусов, не посещать сайты сомнительного характера, внимательно читать присылаемые банком сообщения. Лучше лишний раз подтвердить свой платеж в ответ на звонок из банка, чем потерять деньги. Любое нетипичное поведение системы ДБО — повод для дополнительного повышения бдительности, а то и — немедленного обращения в банк.

expert.ru

Чем опасен интернет банкинг?

Более 76% банковских интернет-сайтов сегодня имеют как минимум несколько недочетов в дизайне, через которого пользователи банка подвергаются возможности опасности кражи идентификационных данных и тяжелым трудом заработаных денежных средств...

1. Размещение полей с целью авторизации на незащищенных страницах интернет-банкинга.

Аналогичная ошибка встретилась у 48% официальных банковских сайтов, которые были изучены американскими специалистами.

Применяя ее, хакер вполне может перенаправить вводимые информационные данные или создать самостоятельно поддельную копию банковского сайта с целью сбора информации о потенциальных клиентах банка.

2. Размещение различной контактной информации и данных банковских служб на многочисленных незащищенных страницах.

Чем опасен интернет банкинг?

Подобный недочет встречался в 56% абсолютно всех случаев. Мошенник имеет хорошую возможность изменить телефонный номер или адрес call-центра, чтобы потом организовать сбор личной информации у потенциальных клиентов банка, которые нуждаются в помощи.

Банки проявляют довольно мало внимания той информации, которая считается общедоступной и которую также можно получить в определенных других местах.

3. Брешь в цепочке «надежных» партнеров. В том случае, когда банк без какого-либо предупреждения перенаправляет своего клиента на интернет-страницы, которые расположенные вне домена, который принадлежит банку, он тем самым способом демонстрирует собственную неспособность сохранить у клиента ощущение надежности и безопасности выполняемых им операций.

4. Разрешение применять не отвечающие требованиям общей безопасности пароль и имя пользователя. Большинство американских банков позволяют применять в качестве логина для входа в интернет-банковскую систему номер пластиковой карточки социального страхования, либо адрес личной электронной почты...

-----Понравилась статья? Пожалуйста, поделитесь с друзьями. Спасибо :)

netexchange.su

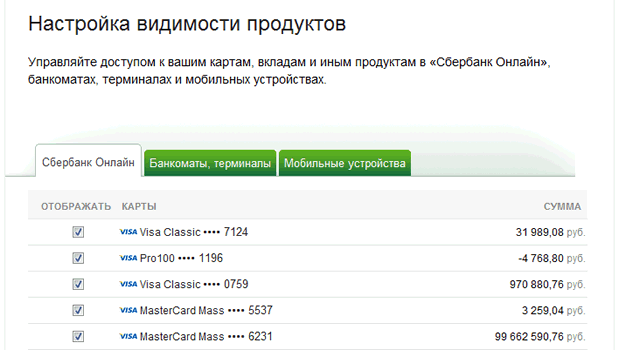

Как удалить счет из Сбербанк ОнЛайн – используем функцию

Настройка видимости счетов в Сбербанк ОнЛайн

Вы можете по своему усмотрению изменить отображение счетов, карт, кредитов и других продуктов в интернет-банке Сбербанк ОнЛайн, в устройствах самообслуживания банка (терминалы и банкоматы), а также при входе в систему «Сбербанк ОнЛайн» через iPad или iPhone.

Для этого зайдите в раздел Настройки безопасности. При входе на данную страницу отображается список продуктов, которые могут быть доступны через систему «Сбербанк Онлайн»:

Обратите внимание: для обеспечения дополнительной безопасности, вход на страницу настройки видимости счетов требуется подтвердить с помощью SMS-пароля.

При переходе на данную страницу, по умолчанию отображается список счетов, управление которыми доступно через систему Сбербанк ОнЛайн.

Если Вам нужно добавить или убрать вклад, карту, кредит или другой продукт в списке Сбербанка ОнЛайн, установите или уберите галочку в поле «Доступно в Сбербанк ОнЛайн» напротив соответствующего продукта.

Для того чтобы настроить, какие счета будут показаны в терминалах и банкоматах Сбербанка, в поле «Продукты доступны» откройте вкладку Банкоматы и терминалы. Появится список продуктов, которыми Вы можете управлять через устройства самообслуживания.

Затем, если Вам нужно скрыть или отобразить счет, карту, кредит или другой продукт в терминалах и банкоматах, установите отметку в поле «Доступно в банкоматах, терминалах» напротив соответствующего продукта.

Если Вам требуется настроить видимость продуктов в мобильных приложениях «Сбербанк Онлайн» для iPhone или iPad, в поле «Продукты доступны» откройте вкладку iPhone/iPad. Отобразится перечень счетов, которыми в данный момент можно управлять через версию системы «Сбербанк ОнЛайн» для iPhone/iPad.

Для того чтобы Ваш вклад, кредит, карта или другой продукт появились в списке продуктов в iPhone или iPad, проставьте галочки в поле «Доступно в iPhone/iPad» напротив соответствующего продукта.

Также у Вас есть возможность поставить галочку в поле «Показать закрытые». Тогда, после сохранения и подтверждения изменения настроек, все Ваши ранее закрытые вклады, кредиты, карты, вклады или счета появятся в настройках видимости продуктов, и Вы сможете подключить к ним доступ через систему Сбербанк ОнЛайн, терминалы, банкоматы и через приложения на iPad и iPhone.

Заметьте: если Вы отключите видимость какого-либо счета для полной web-версии интернет-банка «Сбербанк Онлайн», то этот продукт всё равно будет отображаться при входе через приложение на iPhone или iPad, но Вы не сможете управлять этим счетом.

После того как все изменения настроек видимости произведены, нажмите на кнопку Сохранить. Перед Вами появится страница подтверждения, на которой нужно ввести одноразовый пароль из SMS.

Если Вы отдумали вносить изменения в настройки Сбербанк ОнЛайн, то нажмите на ссылку Отменить, и Вы попадете на страницу Настройка безопасности без сохранения.

bankivonline.ru

Смотрите также

- Интернет банк онлайн росбанк

- Банк тинькофф онлайн работа

- Девон кредит онлайн банк

- Банк втб онлайн заявка

- Росгосстрах банк онлайн вход

- Онлайн восточный банк вход

- Вход банк онлайн авангард

- Банк авангард вход онлайн

- Юникредит банк онлайн вход

- Ва банк газета онлайн

- Банк восточный онлайн вход