Получить онлайн займ. Псп онлайн банк

Займ на карту, Яндекс кошелек, банковский счет, через систему Контакт

Эффективный инструмент дополнительного финансирования - микрозаймы онлайн - объединяют возможности современных коммуникаций с качественным банкингом. Срочно требуется сумма до ближайшей получки, которую отложили в связи с выходными? Увидели выгодное предложение, которое действует только сегодня? А может, особая ситуация требует срочного наличия денег прямо на карточке? Не стоит ограничивать себя и вечно жить завтрашним днем! Тем более что выделение денег на карточку сопровождается такими преимуществами: средства поступают непосредственно на банковскую карту заявителя – просто, надежно, удобно! любая заявка на финансирование рассматривается в предельно сжатые сроки. Сервис микрокредитования работает без выходных, без перерывов, в режиме 24/7; для получения денег нет необходимости в формировании объемного пакета документов. Необходимо только подтвердить собственное совершеннолетие и пройти персонализацию, для чего достаточно единственного документа! привлечение микрокредита доступно практически каждому! Универсальный сервис формирует собственную кредитную историю, что позволит получить доступ к средствам даже при наличии проблем с банками в прошлом.

Онлайн кредит на карту

Основным же преимуществом, которым может похвастать онлайн кредит на карту – удобный способ оформления. Забудьте о потерянном времени и томительном ожидании решения. Сформируйте электронную заявку на микрокредит и практически моментально получите необходимую сумму прямо на карту именно тогда, когда это так необходимо. Не упустите выгодные проценты, удобство и неоспоримый комфорт дополнительного финансирования! 8 800 555 2435

Займ онлайн срочно

Мы готовы срочно предоставить займ онлайн любому совершеннолетнему гражданину РФ, независимо от того, имеет ли он официальный заработок или нет. Платёжеспособность клиента оценивается по собственным критериям сервиса. Это значит, что получить деньги вы сможете даже с испорченной кредитной историей.

Чтобы получить займ online, вам необходимо:

- зарегистрироваться;

- заполнить анкету;

- выбрать способ получения денежных средств.

Рассмотрение заявки займёт минимум времени, поэтому необходимую сумму денег вы получите в день обращения, как правило, в течение нескольких часов.

Срочные займы

Срочные займы предоставляются под более высокие проценты, чем банковские кредиты, однако оперативность, с которой вы получите деньги, и умеренные риски (с учётом небольшой суммы заёмных средств) того стоят. Ни один банк не предоставит вам такие условия.

www.payps.ru

Роль платежного сервиса в онлайн-транзакциях / Блог компании Fondy / Хабр

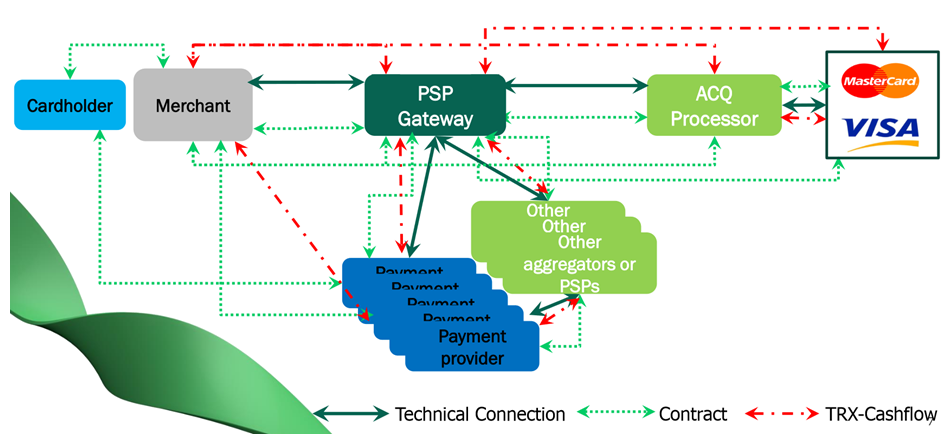

В первой части истории, посвященной эволюции финансовой транзакции, мы показали отражение расчетов между продавцом и покупателем, начиная от чеков и заканчивая цифровыми новациями бесконтактных платежей. Энтропия возрастает, и схемы взаимодействия меняются. В цепочке появляется новое звено — платежный сервис, выполняющий функции обработки и маршрутизации транзакции от плательщика получателю. Эти задачи бизнеса выполняет и наша платежная платформа Fondy.С появлением в онлайне нового участника — платежного шлюза или PSP Gateway (Payment Service Provider Gateway), схема эквайринга стала отличаться от традиционной. Одно из определений платежного шлюза может звучать так: платежный шлюз — сервис-посредник, выполняющий обработку электронных транзакций и являющийся при этом только маршрутизатором платежа. На техническом языке платежный шлюз — это программный модуль, осуществляющий маршрутизацию платежей между онлайн-магазином и различными банками-эквайерами и прочими поставщиками услуг интернет-эквайринга посредством единого протокола взаимодействия.

Таким образом, платежный шлюз логичнее называть интегратором платежных решений и помнить, что никакой финансово-расчетной функции в его деятельности не заложено.

Рассмотрим роль платежного шлюза во всей цепочке прохождения платежа от плательщика к торговцу. Путь транзакции будет состоять из следующих участников: Владелец карты — Магазин — Платежный шлюз — Эквайринговый процессор — МПС (Visa/ Mastercard) — Банк-эмитент карты — Процессор эмитента.

- Покупатель услуг (владелец карты, физическое лицо)

- Продавец услуг (магазин, юридическое лицо)

- Финансовый представитель покупателя (банк 1 — эмитент карты)

- Финансовый представитель продавца (банк 2 — эквайер платежа)

- Платежная система (Visa/ Mastercard/AmericanExpress) как посредник между банком-эмитентом и банком-эквайером в обработке и финансовых расчетах между ними

- Новый участник — платежный шлюз

- Покупатель вводит реквизиты платежа/платежные данные через веб-интерфейс.

- Информация о деталях транзакции передается в платежный шлюз, платежный шлюз направляет ее в банк-эквайер.

- Банк-эквайер отправляет информационный (авторизационный) запрос в платежную систему (Mastercard, VISA, другие).

- В случае получения запроса на авторизацию, банк-эмитент возвращает код авторизации, который разрешает платежной системе совершить сделку.

- Данный код возвращается в платежный шлюз, а оттуда — отчет продавцу с результатом авторизации.

- При положительной авторизации транзакция считается совершенной, торговец может предоставлять услугу или отгружать товар. Средства будут списаны с карты плательщика и возмещены на счет торговца.

Тут нужно четко разделять возможности и сферы деятельности интеграторов и агрегаторов. Функции агрегаторов: интегрировать на сайт продавца сразу несколько способов приема платежей. При такой модели бизнеса платежный сервис вынужден пропускать через свои счета денежные потоки. Поэтому агрегаторы сотрудничают либо с партнерской кредитной организацией, либо сами обладают лицензией банка или небанковской кредитной организации.

Что нужно знать о PSP-провайдерах? Чем они могут быть полезны бизнесу и почему они так быстро вклинились в процессинг платежей? Ответ лежит на поверхности. Они помогают ритейлу принимать платежи в онлайне. Они предлагают единый платежный интерфейс для одного или более чем одного платежного метода.

Они помогают торговцам в сфере электронной коммерции принимать к оплате традиционные платежные карты, альтернативные способы оплаты (прямой дебет, электронные банковские платежи, и кошельковые платежи (PayPal, Qiwi, Яндекс.Деньги, Webmoney). Но в отличие от модели взаимодействия с агрегатором, в рамках сотрудничества с PSP-провайдером мерчанту придется заключить отдельный договор под каждый способ приема платежей.

PSP-провайдер работает исключительно как технический интегратор, предоставляя единый интерфейс для одного и более платежного метода. Он может подключить любой магазин к процессингу выбранного банка-эквайера. ТСП (магазин) должен все еще обращаться в банк или другой финансовый институт для обсуждения ставок комиссий и платежей.

Как вариант, интегратор платежей может работать и по модели агрегатора платежей, обеспечивая единый интерфейс для одного и более платежного метода, собирая платежи и комиссии и контактируя с банками и финансовыми институтами. Но это не типичная история. Для этого ТСП должен заключить договор с агрегатором платежей, а не с кредитной организацией напрямую.

Подробно о разнице между агрегаторами и интеграторами платежей читайте здесь.

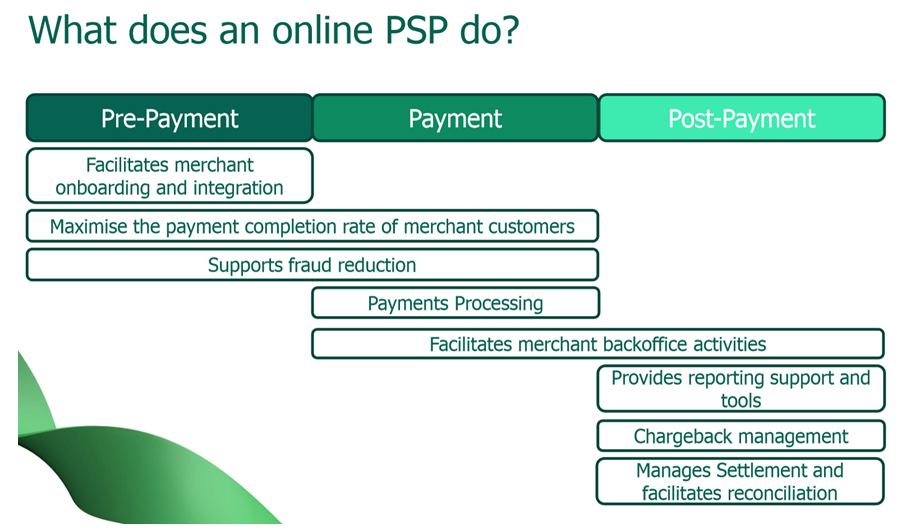

Что делает платежный шлюз?

Австрийско-английский провайдер Kalixa так объясняет свои функции магазинам:

На уроне предоплаты — помогает ТСП с интеграцией, работает над минимизацией мошенничества и рисков. Проводит платежи. Поддерживает бэк-офисную деятельность.

На уровне пост-оплат обеспечивает отчеты. Управление диспутами (опротестование платежей). Управление расчетами и реконсиляцией.

Таким образом, на рынке процессинговых услуг закрепилось две модели работы:

Первая — интеграционная (платежный шлюз) — заключается в прохождении платежей от плательщика напрямую в интернет-магазин или через ПЦ. Это технологическая модель, не предполагающая обработку денежных средств. Интегратор подключит тот банк-эквайер, на который укажет заказчик. Заказчик (магазин) сам заключит договор с банком и платежными системами на расчетное обслуживание. Выполнение всей операционно-финансовой ежедневной рутины лежит на интернет-магазине.

Вторая — модель агрегаторов — помимо объединения в едином технологическом шлюзе всех вариантов приема платежей включает в себя поступление платежей на расчетный счет процессингового центра, и только после этого средства поступают на счет интернет-магазина.

Основные мировые поставщики интеграционных платежных решений на сегодняшний день:

Данные отчета «The Forrester Wave: Global Commerce Payment Providers, Q4 2016»:

Найдите на схеме Форрестера компанию Adyen в верхнем правом углу чарта. А теперь посмотрим на клиентов Adyen, чтобы понять размах их деятельности, а также, куда нужно стремиться:

Это текущее развитие событий. И операционные потоки тут. Больше, чем у Visa? Больше, чем у Mastercard? Специально не проверяем. Но тренд задан, и он читается однозначно. Кросс-платформенные платежи уже не новость, а реальность.

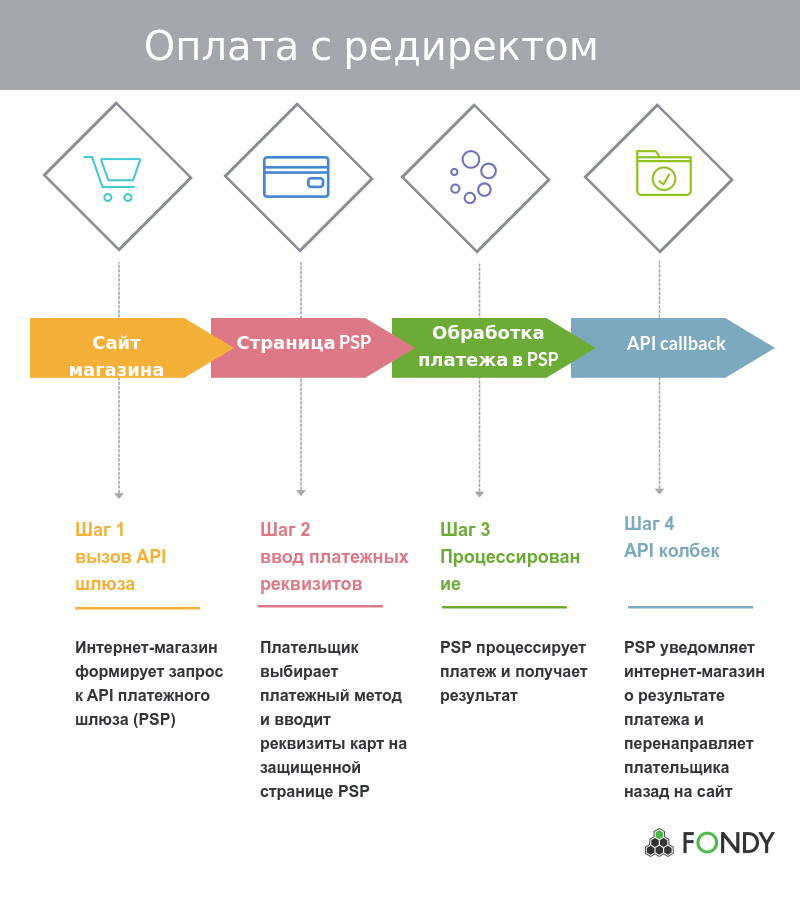

Рассмотрим типичную схему работы PSP, когда PSP использует метод перенаправления (redirect). В таком случае от магазина почти не требуется никаких усилий для интеграции. Выбор технического решения здесь остается за PSP.

Техническое решение PSP может выглядеть как перенаправление на страницу шлюза:

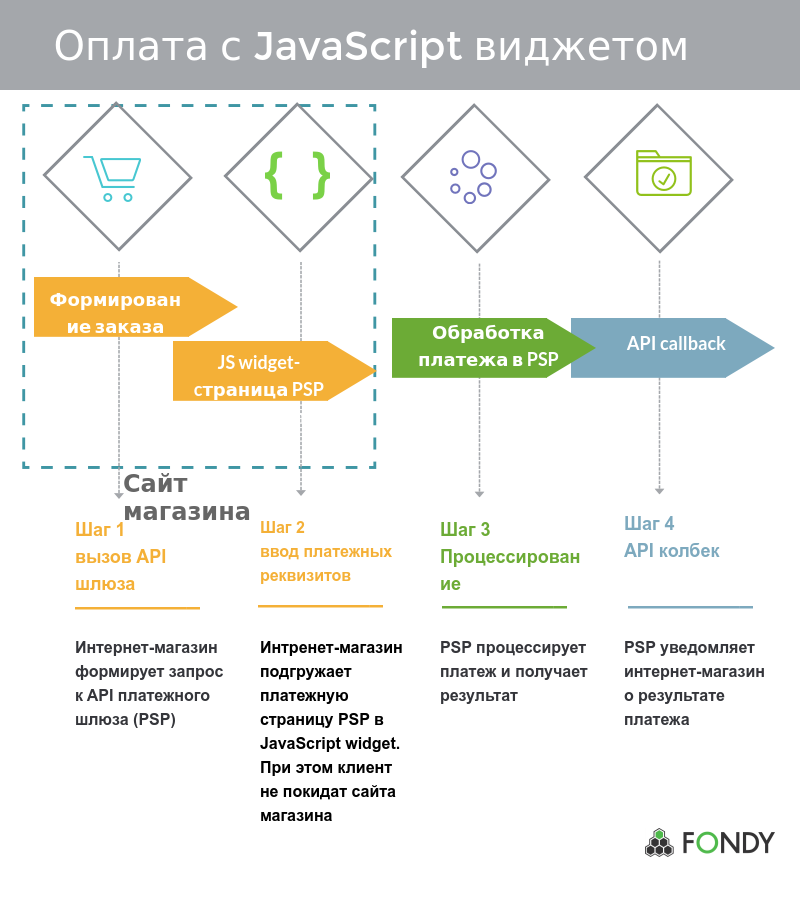

Либо с подгрузкой платежной страницы в JavaScript-виджете:

Успешно состоявшаяся финансовая транзакция зависит от каждого отрезка пути:

- Выбор метода платежа

- Ввод деталей платежа

- Маршрутизация платежа

- Авторизация платежа

- надежность: уровень сервиса (SLA) и % конверсии платежей в успешные покупки на уровне, выше, чем отдельно взятый банк-эквайер или платежный провайдер сможет обеспечить

- защита: блокировка мошеннических платежей с использованием антифрод-системы без понижения уровня конверсии

- удобство для плательщика: адаптивная платежная страница для любых устройств с высоким уровнем юзабилити

- учет: аналитика, отчеты, акты сверок, необходимые интернет-предприятию

Финансовая транзакция — это не просто информационное сообщение, отправленное с сервера одного субъекта другому. Она имеет статус документа-гаранта на передачу прав владения какими-то сущностями (товарами либо деньгами). Важность финансового посредника в процессе этого обмена не может быть недооценена. Покупатель, продавец, банк-эмитент и банк-эквайер, и даже агрегатор платежей, если участвует в процессе, — все они доверяют выбранному процессингу (платежному интегратору, независимому процессинговому центру). В момент подтверждения успешной транзакции сделка считается совершенной.

Для того, чтобы новые технологии, например, технология блокчейна, завоевали умы пользователей, должен случиться очередной виток развития информационно-финансовой системы. От популярного до устоявшегося способа расчетов этому методу еще далеко. Тем не менее, мы с все большим трудом вспоминаем моменты, когда уникальные технологии стали массовыми. Сможет ли единая электронная учетная книга расчетов (блокчейн) упростить процесс расчетов — вопрос времени. У современных процессингов, интеграторов и агрегаторов платежей есть веские причины продолжать совершенствовать свои продукты для прорывных инноваций.

habr.com

Способы погасить займы из дома

Многие интернет-пользователи хотя бы раз встречали на его просторах специальные сайты, выдающие деньги в займы. Суммы там, как правило, не большие однако достаточные, чтобы их получатель срочно мог удовлетворить необходимость оплаты по счетам, совершить неотложную покупку и т.п. Для получения подобного кредита необходимо в первую очередь зарегистрироваться на выбранном ресурсе, заполнить соответствующую форму и предоставить минимальный пакет документов.

Кроме того, данные сервисы предоставляют ещё одну весьма выгодную услугу – онлайн калькулятор. С его помощью можно наперёд просчитать итоговую сумму возврата.

Займ не выходя из дома на карту: правила оформления

Что касается непосредственно оформления займов в режиме он-лайн, то в целом процедура не занимает много времени. Первое и главное, что необходимо сделать заёмщику в таком случае – заполнить специальную форму. В ней следует указать размер кредита, срок его возвращения, номер счёта и основные контактные данные, которые могут понадобиться для связи.

Всё довольно легко и просто. После рассмотрения и одобрения заявки можно довольно быстро получить займ не выходя из дома на карту либо виртуальный электронный кошелёк, что довольно ощутимо облегчает этот процесс.

Сроки предоставления подобного кредита весьма привлекательны, в большинстве случаев вся процедура занимает не более часа. Постоянные пользователи того или иного ресурса могут вообще получить на свой счёт необходимую сумму минут за десять.

Защита денежных средств

Справедливости ради стоит отметить, что не все кредитные сервисы заботятся о защите транзакций. Но есть такие, где это организовано на наивысшем уровне. Одним из них является ресурс Pay P.S. Для совершения операций денежного перевода здесь всегда задействуется сертифицированная процессинговая система. Кроме того сервис имеет подключение к интернет-эквайрингу, а также для дополнительной аутентификации держателя карты используется протокол 3D Secure.

www.payps.ru

Смотрите также

- Челябинвест банк онлайн

- Онлайн приз банк

- Примсоцбанк банк онлайн

- Онлайн банк юниаструм

- Банк онлайн европейский

- Ваш банк онлайн

- Онлайн банки мира

- Калькулятор онлайн банков

- Банк онлайн вологжанин

- Таврический онлайн банк

- Цесна банк онлайн